- GRI Hub

- Notícias

- Contato

- Nós

- SmartusPlay

-

- YouTube

- Telegram

- Spotify

-

O melhor conteúdo sobre o mercado imobiliário para você ficar por dentro de tudo o que acontece no setor!

27/07/2020

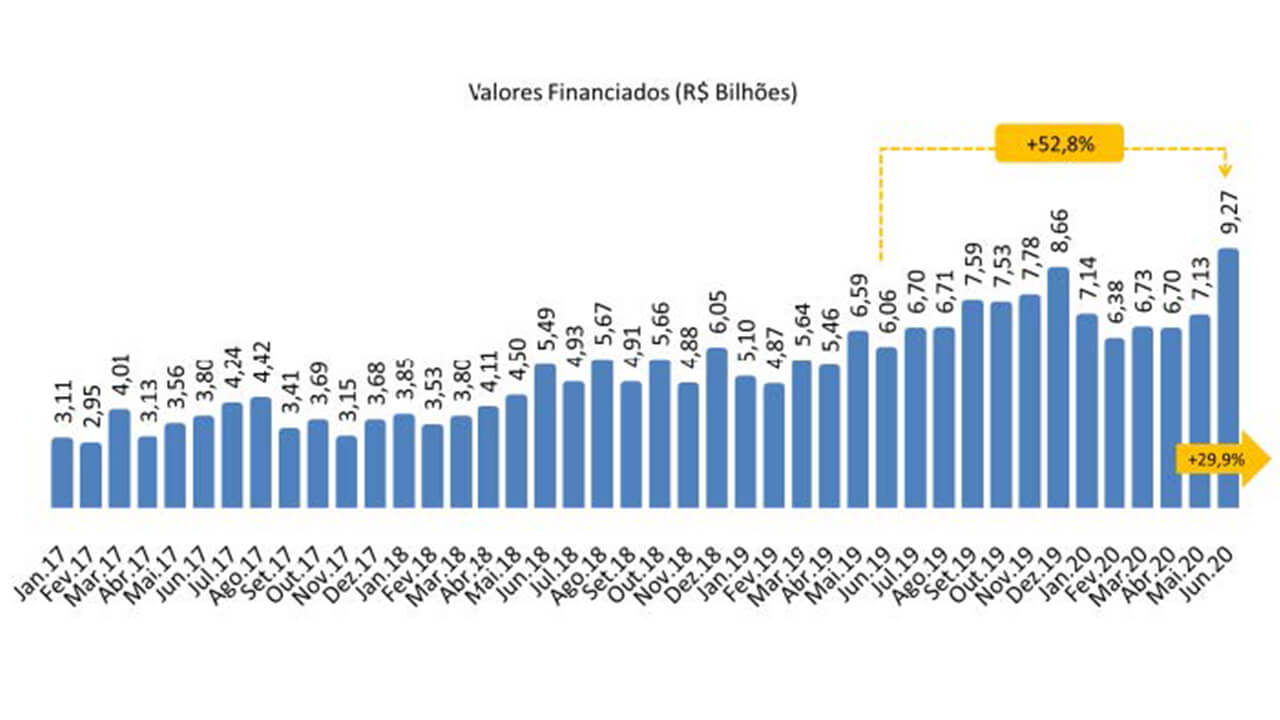

De acordo com a Abecip (Associação Brasileira das Entidades de Crédito Imobiliário e Poupança), os financiamentos imobiliários com recursos das cadernetas do SBPE (Sistema Brasileiro de Poupança e Empréstimo) atingiram R$ 9,27 bilhões em junho de 2020. A alta é de 29,9% em relação ao mês anterior e de 52,8% no comparativo com junho de 2019.

Volume financiado é o maior para um mês desde janeiro de 2015. Fonte: Abecip

Além disso, junho deste ano, o terceiro mês completo sob distanciamento social, obteve o melhor resultado desde janeiro de 2015. Para Cláudio Hermolin, presidente da BR Brokers e da Ademi/RJ (Associação de Dirigentes de Empresas do Mercado Imobiliário), como o setor é lastreado no crédito, os dados indicam que uma retomada veloz.

“Apesar de uma queda inicial no volume de vendas de imóveis logo após o decreto de quarentena, a força que o crédito imobiliário demonstrou nos últimos três meses me faz acreditar em uma recuperação mais rápida do que se imaginou no início da pandemia. É a alavanca do setor”, diz Hermolin, em entrevista à Smartus.

Para isso, o especialista entende que tem sido fundamental a continuidade de cortes na Selic, além da manutenção dos juros do financiamento imobiliário em patamares baixos nas instituições financeiras, as quais têm facilitado o acesso ao crédito através de medidas como carência para o pagamento da primeira parcela.

“Em outras crises, como em 2015, a postura dos bancos foi mais restritiva. Se não houver impacto nas taxas de juros nem mudança na política de concessão de crédito por parte dos bancos, o setor imobiliário deve realmente sair forte da crise”, afirma o especialista.

O presidente da Ademi/RJ acredita, portanto, que essa combinação de estímulos será capaz de neutralizar os vetores negativos implantados pela pandemia. Estes, por sua vez, estão bastantes ligados ao cenário macroeconômico, que conta com aumento do desemprego, queda da renda e instabilidade econômica.

“Quando os juros do crédito imobiliário caíram de 9% para 7%, o público-alvo do mercado aumentou quase em 40%. Ou seja, a renda necessária para obter um financiamento diminuiu e mais famílias puderam adquirir um imóvel. Esse aumento que ocorreu no target deve minimizar o impacto da crise econômica no setor”, garante Hermolin.

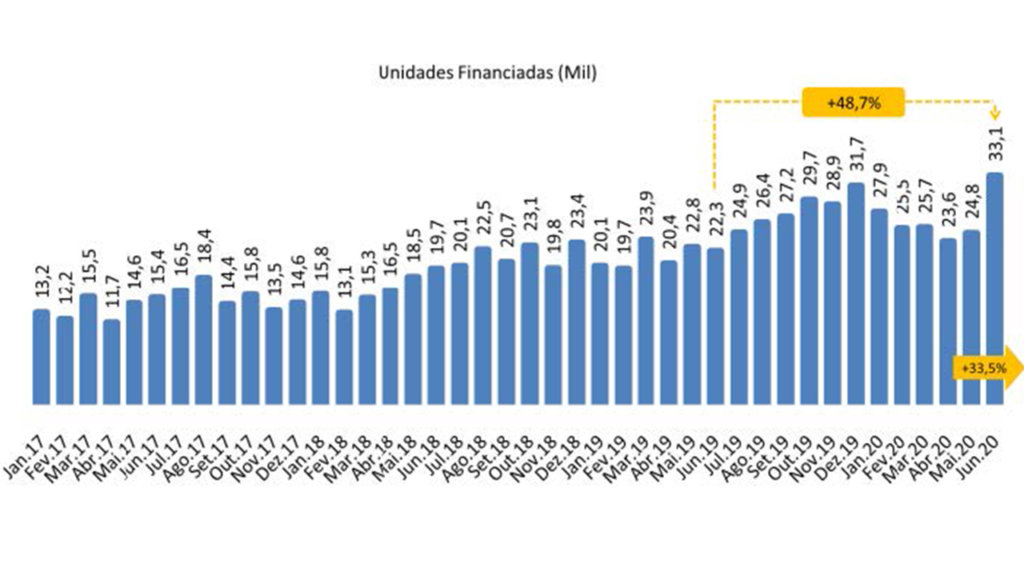

Ticket médio de menor valor

Se o acesso ao crédito imobiliário está mais abrangente com o cenário de baixos juros, este é justamente um dos motivos para que os financiamentos imobiliários com recursos do SBPE venham aumentando. Mesmo que o SBPE não tenha tanta relevância em operações do Minha Casa, Minha Vida, o ticket médio das unidades financiadas caiu em relação ao último mês.

O movimento pode ser verificado pelo fato de as unidades financiadas em junho terem registrado aumento de 33,5% no comparativo com o mês de agosto, enquanto a alta do volume financiado foi menor, de 29,9%. “Isso comprova que a redução nas taxas de juros possibilitou que novas famílias tivessem acesso ao crédito imobiliário”, cita Hermolin.

Comparação da quantidade de imóveis comprados ou construídos em relação à maio indica ticket médio mais baixo. Fonte: Abecip

O especialista lembra ainda que, além das famílias de menor renda, investidores também têm exercido papel importante na demanda do mercado imobiliário: “Muitos estão preocupados com a volatilidade da Bolsa e do câmbio. Por isso, migram investimentos para ativos reais, como imóveis, buscando proteger o patrimônio”.

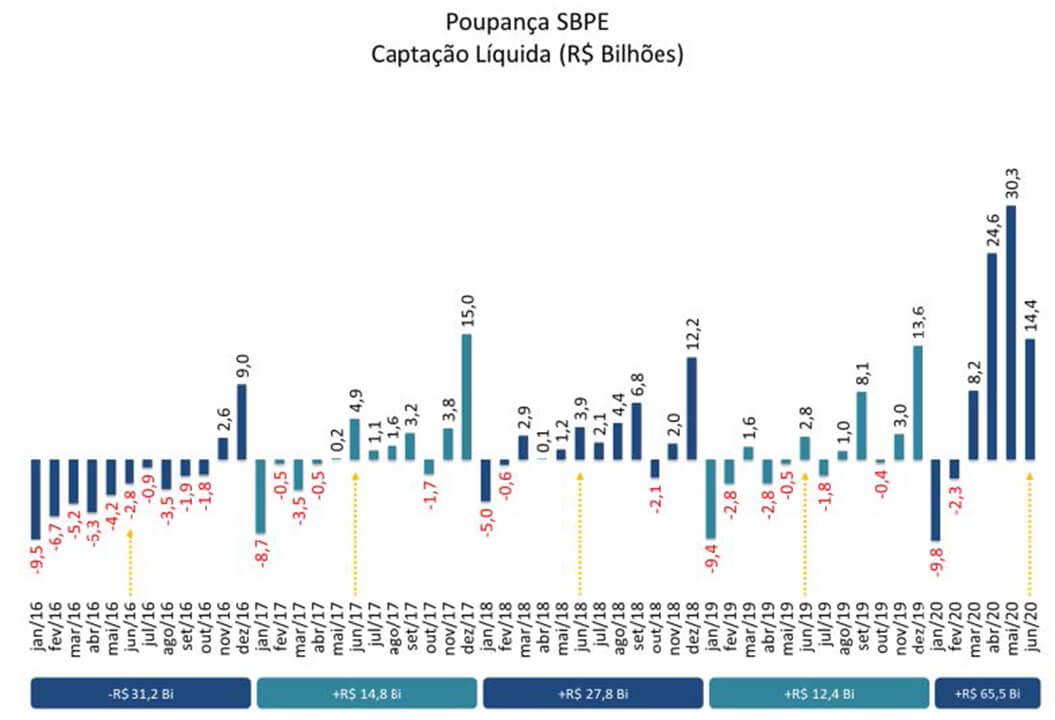

Captação líquida da poupança

Em junho, a captação líquida da poupança foi de R$ 14,4 bilhões, a mais elevada do mês de junho e a quarta maior de toda a série histórica, iniciada em julho de 1994. A maior captação ocorreu em maio, R$ 30,3 bilhões.

Segundo a Abecip, os altos valores decorrem de um conjunto de fatores: redução do consumo, maior preocupação financeira das famílias com o futuro próximo, queda da rentabilidade de aplicações de renda fixa e volatilidade no mercado de renda variável.

Captação líquida teve nova alta expressiva, apesar da baixa rentabilidade da poupança. Fonte: Abecip

Caixa segue dominando o crédito imobiliário

Com R$ 4,6 bilhões financiados para aquisição ou construção de mais de 16 mil imóveis no mês de junho, a Caixa segue liderando as cartas de crédito imobiliário, seguida por Bradesco, Itaú, Santander e Banco do Brasil. A parcela da Caixa representou, aproximadamente, 50% do total de financiamentos.

COMPARTILHE

a a a a