- GRI Hub

- Notícias

- Contato

- Nós

- SmartusPlay

-

- YouTube

- Telegram

- Spotify

-

O melhor conteúdo sobre o setor para você ficar por dentro de tudo que acontece!

Setembro/2020

Quando uma empresa pensa em captar recursos, a primeira pergunta, geralmente, está ligada ao custo dessa operação, ou seja, quais são as taxas? Esse é um questionamento pertinente, afinal de contas, a taxa está diretamente ligada ao montante de juros que será pago sobre o recurso captado.

Entretanto, existem diversos fatores que influenciam a taxa da operação, sendo necessária uma análise detalhada que permita mapear os riscos associados à empresa, ao projeto e ao segmento. Nesse sentido, vou abordar alguns fatores ligados aos empreendimentos imobiliários com o intuito de esclarecer alguns aspectos sobre a precificação das operações.

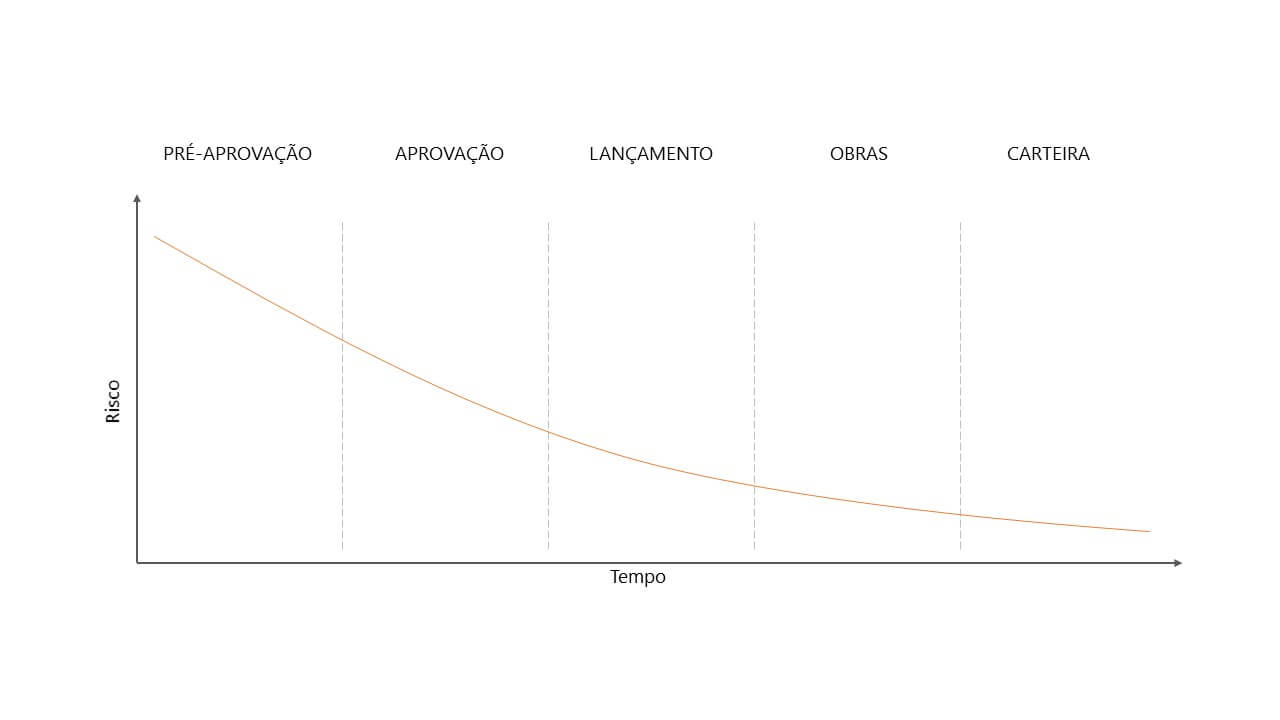

Os projetos imobiliários passam, basicamente, por cinco fases: pré-aprovação, aprovação, lançamento, obras e carteira. Ao longo do processo, os riscos variam de intensidade e característica, passando principalmente pelos âmbitos legal, jurídico, ambiental e comercial. Em etapas preliminares, o empreendedor fica suscetível a riscos associados à compra do terreno, à aprovação do projeto, à aceitação comercial na região, às obras do empreendimento e aos pagamentos dos contratos.

No entanto, à medida em que o empreendedor vai cumprindo os requisitos de cada etapa e, portanto, avançando no processo de desenvolvimento do projeto, ele vai mitigando os riscos ao longo do caminho. Assim, quando o empreendedor está em fase de lançamento, por exemplo, não está mais suscetível ao risco de aprovação do projeto e, dessa forma, o risco geral do empreendimento é menor comparado à etapa anterior, conforme ilustrado no gráfico abaixo.

Os riscos associados à carteira serão mensurados de acordo com sua performance histórica. O comportamento de pagamento de cada cliente será analisado após auditoria e, com base neste estudo, uma projeção de receita será estimada. Vale ressaltar que em toda projeção também existem fatores inerentes ao negócio que deverão ser considerados, como cenário macroeconômico, organização e saúde financeira da empresa desenvolvedora do projeto.

O cenário macroeconômico indicado pelo crescimento do país (PIB), inflação e taxas de juros afeta a precificação das operações, uma vez que são indicadores importantes que impactam no apetite de investimento em determinado setor da economia e nos títulos de investimento.

Com relação às ações dos empreendedores e sua saúde financeira, é natural que uma empresa diligente, com bons números (retorno e endividamento), planejada, com experiência de mercado e foco em gestão, tenha uma percepção de risco menor comparada a outra empresa com características diferentes na mesma etapa de desenvolvimento.

É importante mencionar que qualquer empresa, independentemente do tamanho e da região, pode se preparar para fazer captação via mercado de capitais.

Existem algumas formas de o empreendedor acessar este mercado e o Certificado de Recebíveis Imobiliários (CRI) é uma delas. O grande apetite por parte dos investidores em relação a este tipo de ativo se deve à isenção de imposto, à estrutura e aos agentes envolvidos com dever fiduciário.

Esse ativo financeiro, muitas vezes, é realizado através do processo de securitização de recebíveis imobiliários que, basicamente, antecipa um fluxo de recebimento de contratos imobiliários (por exemplo, contratos de compra e venda). E por essa razão, atua, essencialmente, a partir do momento no qual o empreendimento tem uma carteira de recebíveis, ou seja, no pós-lançamento.

Para os empreendedores, esse tipo de veículo de captação tem se tornado cada vez mais popular por se adaptar às necessidades de cada projeto imobiliário, e sua taxa reflete basicamente o risco de obras, da carteira e da capacidade financeira da empresa interessada na antecipação.

Portanto, não existe um cálculo pronto que resulte na taxa das operações, o que existe é um estudo detalhado de cada projeto, empresa, carteira de recebíveis e cenário macroeconômico para, de fato, definir a taxa mais adequada a cada projeto e empreendedor.

Lembre-se: a taxa deve fazer sentido se comparada ao retorno esperado do projeto. Uma alavancagem feita de forma saudável pode levar a empresa para outro patamar e multiplicar os ganhos.

COMPARTILHE

a a a a